6.2. ¬јЋё“Ќ»… –»Ќќ . ¬»ƒ» ќѕ≈–ј÷≤… Ќј ¬јЋё“Ќќћ” –»Ќ ”

”сп≥шний розвиток валютних в≥дносин можливий за умови ≥снуванн¤ особливого

ринку, на ¤кому можна в≥льно продати та купити валюту. Ѕез такоњ можливост≥

економ≥чн≥ контрагенти просто не змогли б реал≥зувати своњ валютн≥ в≥дносини -

не мали б ≥ноземноњ валюти дл¤ зд≥йсненн¤ своњх зовн≥шн≥х зобов'¤зань, не могли

б перетворити одержану ≥нвалютну виручку в нац≥ональн≥ грош≥ дл¤ виконанн¤

своњх внутр≥шн≥х зобов'¤зань. “акий ринок заведено називати валютним.

ѕроте на валютному ринку купують ≥ продають валюту не т≥льки дл¤ зд≥йсненн¤

платеж≥в, а й дл¤ ≥нших ц≥лей: дл¤ спекул¤тивних операц≥й, операц≥й хеджуванн¤

валютних ризик≥в тощо. ѕричому ц≥ операц≥њ набувають все ширшого розмаху, що

виводить валютний ринок за меж≥ простого придатка до м≥жнародних

розрахунково-плат≥жних в≥дносин ≥ надаЇ йому статусу в≥дносно самост≥йноњ

економ≥чноњ структури.

«а своњм економ≥чним зм≥стом валютний ринок - це сектор грошового ринку, на

¤кому ур≥вноважуютьс¤ попит ≥ пропозиц≥¤ на такий специф≥чний товар, ¤к валюта.

«а своњм призначенн¤м ≥ орган≥зац≥йною формою валютний ринок - це сукупн≥сть

спец≥альних ≥нститут≥в та механ≥зм≥в, ¤к≥ у взаЇмод≥њ забезпечують можлив≥сть

в≥льно продати-купити нац≥ональну та ≥ноземну валюту на основ≥ попиту та

пропозиц≥њ.

¬алютний ринок маЇ вс≥ атрибути звичайного ринку: об'Їкти ≥ суб'Їкти, попит ≥

пропозиц≥ю, ц≥ну, особливу ≥нфраструктуру та комун≥кац≥њ тощо.

ќб'Їктом куп≥вл≥-продажу на цьому ринку Ї валютн≥ ц≥нност≥, ≥ноземн≥ - дл¤

резидент≥в, коли вони купують чи продають њх за нац≥ональну валюту, та

нац≥ональн≥ - дл¤ нерезидент≥в, коли вони купують чи продають ц≥ ц≥нност≥ за

≥ноземну валюту. ќск≥льки на ринку одночасно зд≥йснюють операц≥њ обох цих

вид≥в, то об'Їктом куп≥вл≥-продажу водночас виступають нац≥ональн≥ та ≥ноземн≥

валютн≥ ц≥нност≥.

—уб'Їктами валютного ринку можуть бути будь-¤к≥ економ≥чн≥ агенти (юридичн≥ та

ф≥зичн≥ особи, резиденти ≥ нерезиденти) та посередники, насамперед банки,

брокерськ≥ компан≥њ, валютн≥ б≥рж≥, ¤к≥ "звод¤ть" продавц≥в ≥

покупц≥в валюти та орган≥зац≥йно забезпечують операц≥њ куп≥вл≥-продажу.

—п≥льним дл¤ вс≥х суб'Їкт≥в валютного ринку Ї бажанн¤ одержати прибуток в≥д

своњх операц≥й. ќдн≥ з них одержують прибуток (або збиток) безпосередньо п≥сл¤

завершенн¤ в≥дпов≥дноњ операц≥њ, наприклад спекул¤нти; ≥нш≥ прибуток одержують

згодом, п≥сл¤ завершенн¤ подальших господарських операц≥й, оплачених купленою

на ринку валютою, наприклад п≥дприЇмц≥.

«а характером виконуваних операц≥й ≥ ступенем њх ризику суб'Їктами валютного

ринку Ї:

- п≥дприЇмц≥, ¤к≥ купують ≥ продають валюту дл¤ забезпеченн¤ своЇњ комерц≥йноњ

д≥¤льност≥ (≥мпортери, експортери);

- ≥нвестори, ¤к≥ вкладають св≥й чи позичений кап≥тал у валютн≥ ц≥нност≥ з метою

одержанн¤ процентного доходу;

- спекул¤нти, ¤к≥ пост≥йно купують-продають валюту задл¤ одержанн¤ доходу в≥д

р≥зниц≥ в њњ курс≥; профес≥йними спекул¤нтами Ї валютн≥ дилери. Ќими можуть

бути юридичн≥ та ф≥зичн≥ особи;

- хеджери, ¤к≥ зд≥йснюють операц≥њ на валютному ринку дл¤ захисту в≥д

неспри¤тливоњ зм≥ни валютного курсу;

- посередники: банки, брокерськ≥ контори, б≥рж≥ тощо.

ѕров≥дне м≥сце серед посередник≥в валютного ризику займають банки. ќск≥льки

вони ведуть рахунки (нац≥ональн≥ й ≥нвалютн≥) та мають розвинут≥ системи

телекомун≥кац≥й, њм дуже зручно виконувати дорученн¤ кл≥Їнт≥в з куп≥вл≥-продажу

валюти. “ому банки пост≥йно торгують валютою всередин≥ крањни ≥ за њњ межами ¤к

безпосередньо один з одним, так ≥ через валютн≥ б≥рж≥. “орг≥влю вони, ведуть за

своњ кошти ≥ за кошти кл≥Їнт≥в. ƒл¤ цього банки повинн≥ одержати л≥ценз≥ю в≥д

свого центрального банку.

ѕопит ≥ пропозиц≥¤ на валютному ринку мають ту особлив≥сть, що об'Їктом та

≥нструментом куп≥вл≥-продажу тут Ї грош≥ р≥зноњ нац≥ональноњ належност≥. “ому

попит на ≥ноземну валюту одночасно Ї пропозиц≥Їю нац≥ональноњ валюти, а

пропозиц≥¤ ≥ноземноњ валюти Ї одночасно попитом на нац≥ональну валюту. ѕроте

коли мова йде про нац≥ональн≥ валютн≥ ринки, то п≥д попитом маЇтьс¤ на уваз≥ попит

на ≥ноземну валюту ¤к бажанн¤ купити певну њњ суму, а п≥д пропозиц≥Їю -

пропозиц≥¤ ≥ноземноњ валюти ¤к бажанн¤ продати певну њњ суму.

÷≥ною на валютному ринку Ї валютний курс. ¬≥н ¤вл¤Ї собою ц≥ну грошовоњ одиниц≥

даноњ валюти в грошових одиниц¤х ≥ншоњ валюти. Ѕ≥льш детально питанн¤ валютного

курсу розгл¤даютьс¤ в п≥дрозд≥л≥ 6.3.

¬алютний ринок маЇ власну ≥нфраструктуру ≥ широко розвинуту систему сучасних

комун≥кац≥й, що забезпечують оперативний зв'¤зок м≥ж ус≥ма суб'Їктами ринку не

т≥льки в межах окремих крањн, а й у св≥товому масштаб≥. «алежно в≥д орган≥зац≥њ

торг≥вл≥ валютний ринок под≥л¤Їтьс¤ на б≥ржовий ≥ позаб≥ржовий. Ќа б≥ржовому

ринку торг≥вл¤ валютою зд≥йснюЇтьс¤ орган≥зовано на спец≥альному

"майданчику", ¤кий називаЇтьс¤ валютною б≥ржею. ’оч б≥рж≥ звичайно не

Ї комерц≥йними п≥дприЇмствами, проте за своњ послуги вони ст¤гують вагом≥

ком≥с≥йн≥. “ому суб'Їкти валютного ринку все менше звертаютьс¤ до послуг

традиц≥йних б≥рж, ≥ вони поступово згортають свою д≥¤льн≥сть.

ѕрискорено розвиваЇтьс¤ позаб≥ржова валютна торг≥вл¤, коли продавц≥ ≥ покупц≥

валюти вступають у пр¤м≥ зв'¤зки м≥ж собою. —учасн≥ засоби зв'¤зку й електронн≥

≥нформац≥йн≥ технолог≥њ дають змогу зробити це значно швидше й дешевше, н≥ж

через б≥ржу. ÷≥ тенденц≥њ захопили вже й ”крањну. « початку 2000 р. перестала

зд≥йснювати операц≥њ з торг≥вл≥ валютою ”крањнська м≥жбанк≥всь-ка валютна

б≥ржа. ”с¤ торг≥вл¤ зд≥йснюЇтьс¤ через м≥жбанк≥всь-кий валютний ринок, на ¤кому

комерц≥йн≥ банки безпосередньо один в одного купують ≥ продають валюту за св≥й

рахунок чи за дорученн¤ми кл≥Їнт≥в, ¤к≥ в цьому раз≥ Ї к≥нцевими покупц¤ми ≥

продавц¤ми валюти. як св≥дчить св≥това практика, на сектор≥ б≥ржового ринку

поступово зосереджуЇтьс¤ переважно окрем≥ валютн≥ операц≥њ, технолог≥¤

зд≥йсненн¤ ¤ких передбачаЇ централ≥зоване виконанн¤ через б≥ржу (ф'ючерсн≥,

опц≥онн≥ та ≥н.).

¬алютний ринок маЇ свою структуру, ¤ка включаЇ нац≥ональн≥ (м≥сцев≥) ринки,

м≥жнародн≥ ринки та св≥товий ринок. ¬они розр≥зн¤ютьс¤ за масштабами ≥

характером валютних операц≥й, к≥льк≥стю валют, що продаютьс¤-купуютьс¤, р≥внем

правового регулюванн¤ тощо.

Ќац≥ональн≥ валютн≥ ринки ≥снують у б≥льшост≥ крањн св≥ту, вони обмежуютьс¤

економ≥чним простором конкретноњ крањни ≥ регулюютьс¤ њњ нац≥ональним валютним

законодавством.

ћ≥жнародн≥ валютн≥ ринки сформувалис¤ у крањнах, в ¤ких до м≥н≥муму зведен≥

обмеженн¤ на валютн≥ операц≥њ (валютн≥ обмеженн¤). “ак≥ ринки регулюютьс¤

скор≥ше за все м≥ждержавними угодами, домовленост¤ми самих учасник≥в цих

ринк≥в, традиц≥¤ми. –озм≥щуютьс¤ вони переважно у м≥стах ≥з вдалим географ≥чним

положенн¤м та з великою концентрац≥Їю транснац≥ональних банк≥в, небанк≥вських

ф≥нансових структур, комерц≥йних компан≥й, ¤ким потр≥бно зд≥йснювати платеж≥ на

широких просторах св≥тового ринку. ÷е, зокрема, Ћондон, Ќью-…орк, ѕариж, ÷юр≥х,

‘ранкфурт-на-ћайн≥, —ан-‘ранциско, “оронто, “ок≥о, —≥нгапур, √онконг та ≥н.

–озвиток нов≥тн≥х засоб≥в телекомун≥кац≥й та ≥нформац≥йних технолог≥й даЇ

можлив≥сть поЇднати окрем≥ м≥жнародн≥ ринки в Їдиний св≥товий валютний ринок,

¤кий здатний функц≥онувати практично ц≥лодобово. ÷е забезпечуЇтьс¤ географ≥чним

розм≥щенн¤м окремих ринк≥в: з початком доби в≥дкриваютьс¤ аз≥атськ≥ ринки

“ок≥о, √онконгу, —≥нгапура, п≥сл¤ њх закритт¤ починають працювати ринки

Ївропейськ≥ - ‘ранкфурта, ѕарижа, Ћондона, а п≥д к≥нець њх роботи в≥дкриваютьс¤

ринки американського континенту - Ќью-…орка, Ћос-јнджелеса тощо. «авд¤ки цьому

будь-¤кий суб'Їкт валютного ринку може в будь-¤кий час доби купити-продати

валюту, оперативно зв'¤завшись з в≥дпов≥дним м≥жнародним центром валютноњ торг≥вл≥.

ўоденн≥ обороти св≥тового валютного ринку перевищують дек≥лька трильйон≥в

долар≥в —Ўј ≥ швидко зб≥льшуютьс¤, що св≥дчить про величезн≥ розмахи валютних

поток≥в на св≥товому ринку.

¬алютний ринок можна класиф≥кувати ≥ за ≥ншими критер≥¤ми:

- за характером операц≥й: ринок конверс≥йних операц≥й; ринок

депозитно-кредитних операц≥й;

- за територ≥альним розм≥щенн¤м: Ївропейський, п≥вн≥чноамериканський,

аз≥атський та ≥н.;

- за видами конверс≥йних операц≥й: ринок ф'ючерс≥в, ринок опц≥он≥в тощо;

- за формою валюти, ¤кою торгують: ринок безгот≥вкових операц≥й, ринок гот≥вки.

–инок конверс≥йних операц≥й Ї найтипов≥шим дл¤ валютного ринку взагал≥, його

ключовим елементом. Ќа цьому ринку куп≥вл¤-продаж зд≥йснюЇтьс¤ в традиц≥йн≥й

форм≥, переважно на екв≥валентних засадах шл¤хом обм≥ну р≥вновеликих ц≥нностей,

представлених р≥зними валютами. якраз на цьому ринку складаютьс¤ умови дл¤

формуванн¤ зовн≥шньоњ ц≥ни грошей - њх валютного курсу.

–инок депозитно-кредитних операц≥й - це досить специф≥чний сектор валютного ринку,

на ¤кому куп≥вл¤-продаж валюти маЇ умовний характер, що про¤вл¤Їтьс¤ в

залученн≥ банками ≥нвалюти на депозитн≥ вклади на узгоджен≥ строки та в наданн≥

банками ≥нвалютних позичок на р≥зн≥ строки. Ќа в≥дм≥ну в≥д ринку конверс≥йних

операц≥й на цьому ринку ц≥на валюти формуЇтьс¤ у вигл¤д≥ процента.

‘ункц≥њ та операц≥њ валютного ринку. ¬алютний ринок виконуЇ певн≥ функц≥њ, в

¤ких ви¤вл¤Їтьс¤ його призначенн¤ й економ≥чна роль. ќсновними його функц≥¤ми

Ї:

- забезпеченн¤ умов та механ≥зм≥в дл¤ реал≥зац≥њ валютноњ пол≥тики держави;

- створенн¤ суб'Їктам валютних в≥дносин передумов дл¤ своЇчасного зд≥йсненн¤

м≥жнародних платеж≥в за поточними ≥ кап≥тальними розрахунками та спри¤нн¤

завд¤ки цьому розвитку зовн≥шньоњ торг≥вл≥;

- забезпеченн¤ прибутку учасникам валютних в≥дносин;

- формуванн¤ та ур≥вноваженн¤ попиту ≥ пропозиц≥њ валюти ≥ регулюванн¤

валютного курсу;

- страхуванн¤ валютних ризик≥в;

- диверсиф≥кац≥¤ валютних резерв≥в.

Ќазван≥ функц≥њ реал≥зуютьс¤ через виконанн¤ суб'Їктами ринку широкого кола

валютних операц≥й. ѕ≥д валютними операц≥¤ми звичайно розум≥ють будь-¤к≥

платеж≥, пов'¤зан≥ з перем≥щенн¤м валютних ц≥нностей м≥ж суб'Їктами валютного

ринку.

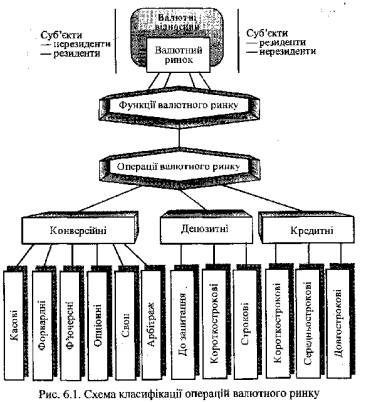

÷≥ операц≥њ класиф≥куютьс¤ за к≥лькома критер≥¤ми.

1. «а терм≥ном зд≥йсненн¤ платежу з куп≥вл≥-продажу валюти:

- касов≥, або операц≥њ з негайною поставкою;

- строков≥.

2. «а механ≥змом зд≥йсненн¤ операц≥й:

- операц≥њ спот;

- форвардн≥ операц≥њ;

- ф 'ючерсн≥ операц≥њ;

- опц≥онн≥ операц≥њ.

3. «а ц≥льовим призначенн¤м:

- операц≥њ з метою одержанн¤ валюти дл¤ зд≥йсненн¤ платеж≥в за м≥жнародними

розрахунками;

- операц≥њ з метою страхуванн¤ в≥д валютних ризик≥в (операц≥њ хеджуванн¤);

- операц≥њ з метою одержанн¤ прибутку або спекул¤тивн≥ операц≥њ.

4. «а формою зд≥йсненн¤:

- безгот≥вков≥;

- гот≥вков≥.

5. «а масштабами операц≥й:

- оптов≥ (зд≥йснюютьс¤ м≥ж банками);

- роздр≥бн≥ (зд≥йснюютьс¤ м≥ж банками та њх кл≥Їнтами). —хема класиф≥кац≥њ

операц≥й валютного ринку наведена на

рис. 6.1.

асов≥ операц≥њ пол¤гають у куп≥вл≥-продажу валюти на умовах поставки њњ не

п≥зн≥ше другого робочого дн¤ з дн¤ укладанн¤ угоди за курсом, узгодженим у

момент њњ п≥дписанн¤. “ак≥ угоди можуть передбачати поставку валюти в той же

день, на наступний робочий день, проте найчаст≥ше - на другий робочий день. ÷¤

останн¤ угода називаЇтьс¤ "спот", а касов≥ операц≥њ на ц≥й умов≥ -

"операц≥њ спот". ќперац≥њ спот дають можлив≥сть њх учасникам

оперативно задовольнити своњ потреби у валют≥ на виг≥дних умовах.

”часники касових операц≥й мають можлив≥сть:

- терм≥ново одержати валюту дл¤ погашенн¤ своњх зовн≥шньоеконом≥чних

зобов'¤зань;

- уникнути втрат в≥д зм≥ни валютних курс≥в: ≥мпортер негайною куп≥влею ≥нвалюти

страхуЇ себе в≥д можливих втрат унасл≥док п≥двищенн¤ њњ курсу, а експортер

негайним продажем ≥нвалюти страхуЇтьс¤ в≥д втрат, пов'¤заних з пад≥нн¤м њњ

курсу;

мал. 41

- оперативно диверсиф≥кувати своњ валютн≥ запаси, а банкам - ще й оперативно

в≥дрегулювати свою валютну позиц≥ю.

—троков≥ валютн≥ операц≥њ пол¤гають у куп≥вл≥-продажу валютних ц≥нностей з

в≥дстрочкою поставки њх на терм≥н, що перевищуЇ два робоч≥ дн≥. ÷≥ операц≥њ, у

свою чергу, п≥дрозд≥л¤ютьс¤ на к≥лька вид≥в залежно в≥д механ≥зму њх

зд≥йсненн¤: форвардн≥, ф'ючерсн≥, опц≥онн≥ та њх пох≥дн≥.

’арактерною особлив≥стю строкових операц≥й Ї те, що вони оформл¤ютьс¤

стандартизованими документами (контрактами), ¤к≥ мають юридичну силу прот¤гом

певного часу (в≥д п≥дписанн¤ до оплати) ≥ сам≥ стають об'Їктом куп≥вл≥-продажу

на валютних ринках. ÷≥ документи називаютьс¤ валютними деривативами. ƒо них

належать передус≥м форвардн≥ та ф'ючерсн≥ контракти, опц≥они.

—троков≥ операц≥њ на валютних ринках з'¤вилис¤ в≥дносно недавно (в 70-80-т≥

роки XX ст.) ≥ розвиваютьс¤ дуже швидко. ÷е обумовлено насамперед частими ≥

значними коливанн¤ми валютних курс≥в ≥ пов'¤заними з ними суттЇвими валютними

ризиками. —троков≥ операц≥њ дають можлив≥сть, з одного боку, застрахуватис¤ в≥д

валютних ризик≥в, а з ≥ншого - одержати додатковий дох≥д спекул¤тивними д≥¤ми.

‘орвардн≥ операц≥њ- це р≥зновид строкових операц≥й, що пол¤гаЇ в

куп≥вл≥-продажу валюти м≥ж двома суб'Їктами з наступною передачею валюти в

обумовлений строк ≥ за курсом, визначеним у момент укладанн¤ контракту. ”

форвардних контрактах строки передач≥ валюти звичайно визначаютьс¤ в 1, 2, 3, 6

та 12 м≥с¤ц≥в. ѕри њх п≥дписанн≥ н≥¤к≥ аванси, задатки тощо не допускаютьс¤.

Ќайскладн≥шим моментом такого контракту Ї визначенн¤ курсу майбутнього платежу,

тобто форвардного курсу. ÷ей курс складаЇтьс¤ з курсу спот, тобто фактично д≥ючого

на момент укладанн¤ контракту, ≥ надбавок чи знижок, пов'¤заних з р≥зницею в

банк≥вських процентних ставках у крањнах, валюти ¤ких обм≥нюютьс¤. ÷¤ р≥зниц¤

називаЇтьс¤ форвардною маржею, ≥ пов'¤зана вона з тим, що ¤кби учасники

контракту поклали в≥дпов≥дн≥ суми валюти у своњ банки, то до моменту

використанн¤ њх дл¤ платежу за контрактом вони одержали б р≥зн≥ суми доход≥в.

ўоб вир≥вн¤ти умови дл¤ кожного учасника форвардного контракту, валюта крањни з

вищим р≥внем процента буде продаватис¤ за форвардним курсом, нижчим в≥д курсу

спот (продаж з дисконтом), а валюта з нижчим р≥внем процента - за вищим в≥д

курсу спот (продаж з прем≥Їю).

¬≥дмова в≥д виконанн¤ форвардних контракт≥в не допускаЇтьс¤. ÷≥ операц≥њ широко

використовуютьс¤ насамперед дл¤ страхуванн¤ валютних ризик≥в. ’арактерними

рисами цих операц≥й Ї те, що вони зд≥йснюютьс¤ на м≥жбанк≥вському

(позаб≥ржовому) ринку, умови форвардного контракту не Ї строго формал≥зованими

≥ визначаютьс¤ сторонами досить дов≥льно. “ому ц≥ умови й особливо ц≥ни таких контракт≥в

не Ї "прозорими" дл¤ ≥нших учасник≥в ринку.

ф'ючерсн≥ операц≥њ - це теж р≥зновид строкових операц≥й, в ¤ких два контрагенти

зобов'¤зуютьс¤ купити або продати певну суму валюти в певний час за курсом,

установленим у момент укладанн¤ угоди (куп≥вл≥-продажу ф'ючерсного контракту).

¬≥дм≥нност≥ њх в≥д форвардних операц≥й звод¤тьс¤ до такого: вони зд≥йснюютьс¤

т≥льки на б≥ржах, п≥д њх контролем, а форма ≥ умови контракт≥в ч≥тко

ун≥ф≥кован≥ (б≥ржа строго визначаЇ вид валюти, що продаЇтьс¤, обс¤г операц≥њ, строк

оплати, курс). –озрахунки щодо куп≥вл≥-продажу ф'ючерсних контракт≥в

зд≥йснюютьс¤ через розрахункову палату б≥рж≥, ¤ка гарантуЇ своЇчасн≥сть ≥

повноту платеж≥в. ƒо остаточноњ оплати ф'ючерсного контракту в≥н може

перепродаватис¤ на б≥рж≥, тобто сам Ї об'Їктом валютних операц≥й. « кожним

наступним продажем ц≥на його буде уточн¤тис¤ ≥ наближатис¤ до реальноњ ц≥ни, за

¤кою продаватиметьс¤ дана валюта в момент погашенн¤ ф'ючерсу. «авд¤ки цим

особливост¤м ц≥на та ≥нш≥ умови ф'ючерсних контракт≥в Ї прозорими дл¤ вс≥х

учасник≥в ринку. ожна б≥ржа встановлюЇ св≥й перел≥к валют, ¤к≥

продаютьс¤-купуютьс¤, ≥ стандартн≥ суми контракт≥в, ¤к≥ визначаютьс¤ дес¤тками

≥ сотн¤ми тис¤ч, а то й м≥льйонами одиниць в≥дпов≥дноњ валюти. “ому в торг≥вл≥

валютними ф'ючерсами звичайно беруть участь велик≥ банки, ≥нш≥ потужн≥

ф≥нансов≥ структури.

÷≥на валютного ф'ючерсу визначаЇтьс¤ за т≥Їю ж схемою, що й ц≥на форвардного

контракту, тобто з урахуванн¤м р≥зниц≥ в процентних ставках двох валют, що

обм≥нюютьс¤. ‘'ючерсн≥ операц≥њ широко застосовуютьс¤ з метою страхуванн¤ в≥д

валютних ризик≥в, тобто дл¤ хеджуванн¤, а також з метою одержанн¤ додаткового

прибутку, тобто дл¤ спекул¤ц≥њ. упуючи валютний ф'ючерс, учасники попередньо

сплачують ком≥с≥йн≥ брокеру та робл¤ть у розрахунков≥й палат≥ б≥рж≥ ф≥ксований

внесок на депозит за кожний контракт.

ќпц≥онн≥ операц≥њ - це р≥зновид строкових операц≥й, за ¤ких м≥ж учасниками

укладаЇтьс¤ особлива угода, що надаЇ одному з них право (але не обов'¤зок)

купити чи продати другому певну суму валюти в установлений строк (чи прот¤гом

певного строку) ≥ за узгодженим сторонами курсом. “ака угода називаЇтьс¤

опц≥он.

” ц≥й операц≥њ важливо розр≥зн¤ти продавц¤ опц≥ону ≥ покупц¤ (власника),

оск≥льки останньому належить право реал≥зац≥њ опц≥ону. якщо при настанн≥ строку

опц≥ону власнику буде виг≥дно його реал≥зувати, то в≥н вимагатиме в≥д продавц¤

опц≥ону купити чи продати в≥дпов≥дну суму валюти , ≥ останн≥й зобов'¤заний це

зробити. якщо власников≥ опц≥ону не виг≥дно його реал≥зувати(наприклад поточний

курс спот на ринку вищий в≥д передбаченого в опц≥он≥ "пут"), то в≥н

в≥дмовитьс¤ в≥д реал≥зац≥њ опц≥ону, про що повинен пов≥домити продавц¤, ≥

останн≥й зобов'¤заний погодитис¤ з цим р≥шенн¤м.

ѕри куп≥вл≥ опц≥она покупець (власник) сплачуЇ продавцю прем≥ю (варт≥сть опц≥ону),

¤ка визначаЇтьс¤ за домовлен≥стю стор≥н у в≥дсотках до суми угоди чи в

абсолютн≥й сум≥. ÷¤ прем≥¤ Ї гарантованим доходом дл¤ продавц¤ опц≥ону, ¤кий

в≥н одержуЇ незалежно в≥д того, буде реал≥зований опц≥он чи н≥. ƒл¤ покупц¤

прем≥¤ Ї чистою витратою, ¤ку в≥н може в≥дшкодувати, ¤кщо реал≥зуЇ згодом

опц≥он з вигодою. якщо ж в≥н в≥дмовл¤Їтьс¤ в≥д реал≥зац≥њ опц≥ону, то сплачена

прем≥¤ стаЇ дл¤ нього чистою втратою. ќпц≥онн≥ операц≥њ широко застосовуютьс¤

дл¤ хеджуванн¤ ризик≥в та одержанн¤ спекул¤тивного доходу.

р≥м цих операц≥й, на практиц≥ застосовуЇтьс¤ ц≥лий р¤д пох≥дних в≥д них

валютних операц≥й. ƒо таких операц≥й можна в≥днести валютн≥ свопи, арб≥тражн≥

операц≥њ та ≥н.

¬алютний своп - це комб≥нац≥¤ двох конверс≥йних операц≥й з валютами на умовах спот

≥ форвард, ¤к≥ зд≥йснюютьс¤ одночасно ≥ розрахован≥ на одну ≥ ту ж валюту.

Ќаприклад, на умовах спот долари —Ўј негайно продаютьс¤, а на умовах форварду у

того ж контрагента долари купуютьс¤ з поставкою через певний строк ≥ за

домовленим курсом. ¬алютний своп забезпечуЇ зворотний рух валютного потоку, що

даЇ можлив≥сть ефективно використовувати його в спекул¤тивних ц≥л¤х, дл¤

хеджуванн¤ валютними ризиками та управл≥нн¤ валютною позиц≥Їю банку.

¬алютний арб≥траж - це комб≥нац≥¤ з к≥лькох операц≥й з куп≥вл≥ та продажу двох

чи к≥лькох валют за р≥зними курсами з метою одержанн¤ додаткового доходу. ÷е

типова спекул¤тивна операц≥¤, що розрахована на дох≥д завд¤ки р≥зниц≥ в курсах

на одному ≥ тому ж ринку, але в р≥зн≥ строки (часовий арб≥траж), або в один ≥ той

же час, але на р≥зних ринках (просторовий арб≥траж). ” м≥ру розвитку сучасних

систем телекомун≥кац≥й створюютьс¤ передумови дл¤ вир≥внюванн¤ курс≥в валют на

р≥зних м≥жнародних ринках, завд¤ки чому зменшуютьс¤ можливост≥ дл¤ просторового

арб≥тражу. «ате перех≥д б≥льшост≥ крањн до плаваючих валютних курс≥в, ¤к≥ часто

зм≥нюютьс¤ в час≥, створюЇ спри¤тлив≥ умови дл¤ розвитку часового арб≥тражу.1

Ўирокий асортимент валютних операц≥й, високе технолог≥чне й орган≥зац≥йне

забезпеченн¤ њх виконанн¤ створюють ус≥м суб'Їктам валютного ринку спри¤тлив≥

умови дл¤ дос¤гненн¤ таких ц≥лей - забезпеченн¤ л≥кв≥дност≥, прибутковост≥ ≥

керованост≥ валютними ризиками. “ому прискорений розвиток валютного ринку -

одне з актуальних завдань крањн з перех≥дними економ≥ками, у тому числ≥ й

”крањни. ѕроте в ”крањн≥ валютний ринок формуЇтьс¤ надто пов≥льно, асортимент

валютних операц≥й на ньому обмежений переважно касовими операц≥¤ми. ѕ≥сл¤

припиненн¤ в 2000р. д≥¤льност≥ ”крањнськоњ м≥жбанк≥вськоњ валютноњ б≥рж≥

розвиток б≥льшост≥ строкових валютних операц≥й втратив поки що перспективу.

„инники, що визначають кон'юнктуру валютного ринку. —тан кон'юнктури валютного

ринку ви¤вл¤Їтьс¤ у зм≥н≥ сп≥вв≥дношенн¤ м≥ж попитом ≥ пропозиц≥Їю окремих

валют, що, у свою чергу, Ї ключовим чинником впливу на валютний курс. “ому

чинники, що визначають кон'юнктуру валютного ринку, одночасно Ї ≥ чинниками

зм≥ни валютного курсу.

як св≥дчить св≥товий та в≥тчизн¤ний досв≥д, на стан та динам≥ку попиту ≥

пропозиц≥њ на валютному ринку впливаЇ велика к≥льк≥сть (дес¤тки) чинник≥в

економ≥чного, пол≥тичного, правового, психолог≥чного характеру. ”с≥ њх можна

розд≥лити на три так≥ групи:

1. урсоутворююч≥ чинники:

- стан плат≥жного балансу крањни;

- обс¤ги ¬Ќѕ, ¤к≥ виробл¤ютьс¤ в крањн≥;

- внутр≥шн¤ ≥ зовн≥шн¤ пропозиц≥¤ грошей;

- процентн≥ ставки в крањнах, валюти ¤ких пор≥внюютьс¤;

- сп≥вв≥дношенн¤ внутр≥шн≥х ц≥н крањни з зовн≥шн≥ми.

÷≥ чинники можна назвати базовими, тобто такими, що визначають такий стан

сп≥вв≥дношенн¤ попиту та пропозиц≥њ на валютному ринку, ¤кий схильний до

стаб≥льност≥ чи поступовоњ, внутр≥шньо зумовленоњ та передбачуваноњ зм≥ни.

¬плив стану плат≥жного балансу на кон'юнктуру валютного ринку ви¤вл¤Їтьс¤ в

тому, що надходженн¤ валюти в крањну за поточними ≥ кап≥тальними статт¤ми

балансу зб≥льшуЇ пропозиц≥ю, а валютн≥ платеж≥ за кордоном зб≥льшують попит на

валютному ринку. “ому збалансован≥ валютн≥ надходженн¤ ≥ платеж≥ за названими

статт¤ми балансу створюють спри¤тлив≥ умови дл¤ вр≥вноважуванн¤ попиту ≥

пропозиц≥њ на валютному ринку ≥ стаб≥л≥зац≥њ його кон'юнктури.

¬плив на валютний ринок обс¤гу ¬Ќѕ, що виробл¤Їтьс¤ в крањн≥, базуЇтьс¤ на

тому, що його зм≥на впливаЇ на динам≥ку експорту ≥ ≥мпорту. якщо обс¤г ¬Ќѕ,

зростаЇ, це створюЇ передумови дл¤ зб≥льшенн¤ експорту ≥ зменшенн¤ ≥мпорту, що

спри¤Ї формуванню активного сальдо плат≥жного балансу ≥ пол≥пшенню кон'юнктури

ринку. ≤ навпаки, ¤кщо обс¤г ¬Ќѕ скорочуЇтьс¤, це спричин¤тиме пад≥нн¤ експорту

≥ зростанн¤ ≥мпорту, формуванн¤ в≥д'Їмного сальдо плат≥жного балансу ≥

пог≥ршанн¤ кон'юнктури ринку.

¬плив внутр≥шньоњ пропозиц≥њ нац≥ональних грошей базуЇтьс¤ на т≥сному зв'¤зку

валютного ринку з ≥ншими сегментами грошового ринку. якщо пропозиц≥¤ грошей на

ринку банк≥вських кредит≥в чи ринку ц≥нних папер≥в зросте, це може пог≥ршити

кон'юнктуру на цих ринках, внасл≥док чого частина пропозиц≥њ грошей зв≥дти

перейде на валютний ринок, де кон'юнктура залишилась незм≥нною. јле ¤кщо таке

перем≥щенн¤ грошей буде значним, то попит на валюту почне зростати

випереджаючими темпами ≥ р≥вновагу буде порушено ≥ там. якщо пропозиц≥¤ грошей

зростатиме безпосередньо на валютному ринку (зовн≥шн¤ пропозиц≥¤), наприклад, у

ц≥л¤х валютноњ ≥нтервенц≥њ, то це негайно вплине на його кон'юнктуру ≥ вона

пог≥ршаЇ дл¤ нац≥ональноњ валюти.

¬плив сп≥вв≥дношенн¤ процентних ставок у двох крањнах пол¤гаЇ в тому, що вищ≥

процентн≥ ставки стимулюють приплив у в≥дпов≥дну крањну в≥льних грошових

кап≥тал≥в з крањн, де процентн≥ ставки низьк≥. ÷е спри¤тиме формуванню

активного сальдо плат≥жного балансу за статт¤ми кап≥тальних операц≥й та

пол≥пшенню кон'юнктури валютного ринку. ” крањн≥ з низькими процентними

ставками ситуац≥¤ розвиватиметьс¤ в протилежному напр¤мку.

¬плив сп≥вв≥дношенн¤ внутр≥шн≥х ≥ зовн≥шн≥х ц≥н базуЇтьс¤ на тому, що в крањнах

з низькими внутр≥шн≥ми ц≥нами створюютьс¤ додатков≥ стимули дл¤ нарощуванн¤

експорту й стримуванн¤ ≥мпорту, що спри¤Ї формуванню активного сальдо

плат≥жного балансу.

2. –егулююч≥ чинники;

- заходи пр¤мого державного регулюванн¤ (ф≥нансово-бюджетна пол≥тика,

квотуванн¤ та л≥цензуванн¤, грошово-кредитна пол≥тика, регулюванн¤ ц≥н,

≥нтервенц≥йна пол≥тика, розпод≥л валюти тощо);

- структурн≥ чинники.

÷≥ чинники впливають на кон'юнктуру ринку через зм≥ну кур-соутворюючих

чинник≥в. ¬они ввод¤тьс¤ в д≥ю державою св≥домо дл¤ дос¤гненн¤ певних ц≥лей в

њњ економ≥чн≥й пол≥тиц≥ ≥ можуть давати значний ефект в умовах, коли економ≥ка

крањни перебуваЇ у стан≥ тривалоњ р≥вноваги.

3. „инники кризового характеру:

- деф≥цит державного бюджету;

- безконтрольна ем≥с≥¤ та ≥нфл¤ц≥¤;

- штучне ≥ надм≥рне регулюванн¤ ц≥н;

- висока монопол≥зац≥¤ виробництва.

÷≥ чинники виникають при порушенн≥ динам≥чноњ р≥вноваги економ≥ки, послабл¤ють

д≥ю курсоутворюючих чинник≥в та знижують результативн≥сть регул¤тивних заход≥в

держави.

” вс≥й ц≥й сукупност≥ чинник≥в вир≥шальною (базовою) Ї перша група (курсоутворююча).

” свою чергу, у базов≥й груп≥ ключове м≥сце займаЇ плат≥жний баланс, його стан

та динам≥ка. ¬≥н маЇ комплексний характер ≥ акумулюЇ в соб≥ певною м≥рою д≥ю

вс≥х ≥нших чинник≥в.